15 августа 1971 года президент США Ричард Никсон объявил о прекращении обеспечения доллара США золотом

Золотой стандарт Фото: investopedia.com

В 1971 году Ричард Никсон окончательно отменил золотое обеспечение доллара. К чему привел отказ от стандарта, нужно ли к нему возвращаться и какие есть альтернативы поддержки стабильности национальных валют?

Зачем внедряли «золотой стандарт» и почему от него отказались?

Золото долго было независимой денежной единицей. Оно высоко ценилось и было относительно удобно в обращении. Но со временем ему нашли замену — бумажные деньги, которые по существу являлись сертификатом, подтверждающим наличие золотого обеспечения. Такие сертификаты можно было в любое время обменять на золото.

Золотые сертификаты использовались в США как бумажные деньги с 1882 по 1933. Фото: reactioner.com

С развитием международной торговли появилась потребность в отслеживании кросс-курсов разных валют. Тогда, в 1867 году Парижской валютной системой была закреплена привязка курса мировых валют к золоту.

Но потери, возникшие на фоне Первой мировой войны и Великой Рецессии, заставили правительства допечатывать деньги, необеспеченные золотом. И от стандарта пришлось отказаться.

В 1934 году американскую валюту снова привязали к золоту по курсу $35 за тройскую унцию. А валюты еще 44 стран привязали к доллару. Однако новый «золотой стандарт» тоже действовал недолго — Америку все время подозревали в допечатке денег, необеспеченных золотом. Тем временем доллар укоренялся в качестве международной валюты. И в 1971 году президент США Ричард Никсон в одностороннем порядке отменил «золотой стандарт», тем самым окончательно обнулив обеспечение доллара драгоценным металлом.

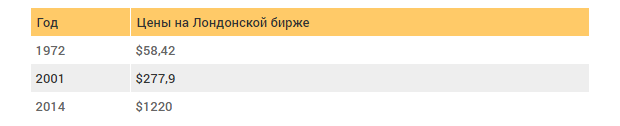

За первые шесть лет после отмены золотого стандарта в США было допечатано денег в объеме 23% ВВП. А за 43 года доллар обесценился в 20 раз по отношению к золоту.

Стоимость одной унции золота по отношению к доллару:

Стоит ли возвращаться к «золотому стандарту»

Отмена «золотого стандарта» запустила механизм инфляции, дав правительству возможность допечатывать банкноты. Однако есть мнение, что возвращаться к этому стандарту нет необходимости.

В 2012 году Чикагская школа бизнеса провела опрос профессоров ведущих факультетов экономики в американских университетах, в ходе которого они высказались против стандарта.

С точки зрения экономики снова привязывать доллар к золоту бессмысленно. Золото не играет большой роли в жизни домохозяйств и в деятельности предприятий. Потребление золота в ювелирной отрасли ограничивается $80 млрд в год. В других сферах драгметалл используют еще реже — на $15–20 млрд в год.

Нефть — один из главных инструментов влияния на мировую экономику Фото: forexaw.com

Если сравнивать с объемами нефтедобычи ($3 трлн в год), это несущественная доля мирового ВВП. Однако нефть тоже является лишь частью потребляемой корзины товаров и услуг.

Альтернатива золоту

Мир нуждается в надежных активах, доходность которых можно прогнозировать по отношению ко всей потребительской корзине, составляющей ВВП страны. В качестве альтернативы золоту предлагают следующие активы:

- Биметаллическая система

Золотой стандарт тоже можно назвать необеспеченным. Когда цена доллара привязывалась к золоту, стоимость самого драгметалла никак не корректировалась. Решить эту проблему можно добавив в набор еще один драгметалл. Определяя цену золота по отношению к серебру и наоборот. Такая «независимая» оценка позволит поддерживать справедливую стоимость валют.

Золотой стандарт тоже можно назвать необеспеченным. Когда цена доллара привязывалась к золоту, стоимость самого драгметалла никак не корректировалась. Решить эту проблему можно добавив в набор еще один драгметалл. Определяя цену золота по отношению к серебру и наоборот. Такая «независимая» оценка позволит поддерживать справедливую стоимость валют.

- Цифровое золото

Согласно исследованиям, проведенным Банком Канады, Bitcoin имеет много общего с экономикой, основанной на золотом стандарте. Криптовалюту даже называют цифровым золотом из-за высокой стоимости и ограниченных возможностях эмиссии.

Согласно исследованиям, проведенным Банком Канады, Bitcoin имеет много общего с экономикой, основанной на золотом стандарте. Криптовалюту даже называют цифровым золотом из-за высокой стоимости и ограниченных возможностях эмиссии.

Кроме того, ее не контролирует ни один центральный банк или другой государственный орган, а высокая скорость и низкая стоимость транзакций делает биткоин практически идеальным средством международных расчетов. Цена криптовалюты уже превысила стоимость золота.

- Доллар или другая валюта с достаточным кредитом доверия

В последние годы покупательная способность доллара практически не изменилась. Устойчивость американского доллара обеспечивается денежной политикой Федеральной резервной системой США. До тех пор, пока Центробанку Соединенных Штатов удается убеждать рынок в том, что доллар — это безопасный актив, другие страны будут ориентироваться на него, как на «золотой стандарт». На месте доллара может оказаться другая валюта с достаточным кредитом доверия, например, евро.

В последние годы покупательная способность доллара практически не изменилась. Устойчивость американского доллара обеспечивается денежной политикой Федеральной резервной системой США. До тех пор, пока Центробанку Соединенных Штатов удается убеждать рынок в том, что доллар — это безопасный актив, другие страны будут ориентироваться на него, как на «золотой стандарт». На месте доллара может оказаться другая валюта с достаточным кредитом доверия, например, евро.

Существует множество вариантов усовершенствовать золотой стандарт, привязав стоимость валюты к другим активам. Но если ценность валюты определяется только спросом на нее и товарами, которые можно за нее приобрести, стабильность будет зависеть от состояния экономики страны, которая выпустила деньги.